Los argentinos se volcaron masivamente a estos activos, pero no todos conocen qué tributos deben abonar. La explicación de los expertos.

Luego de que el Banco Central pidiera a los bancos que remitieran información sobre los clientes que tengan criptomonedas, en el sector sobrevuela la idea de que en cualquier momento se debata la Ley de Criptoactivos, cuyo proyecto fue presentado por los diputados Liliana Schiwnd y Marcos Cleri, del Frente de Todos.

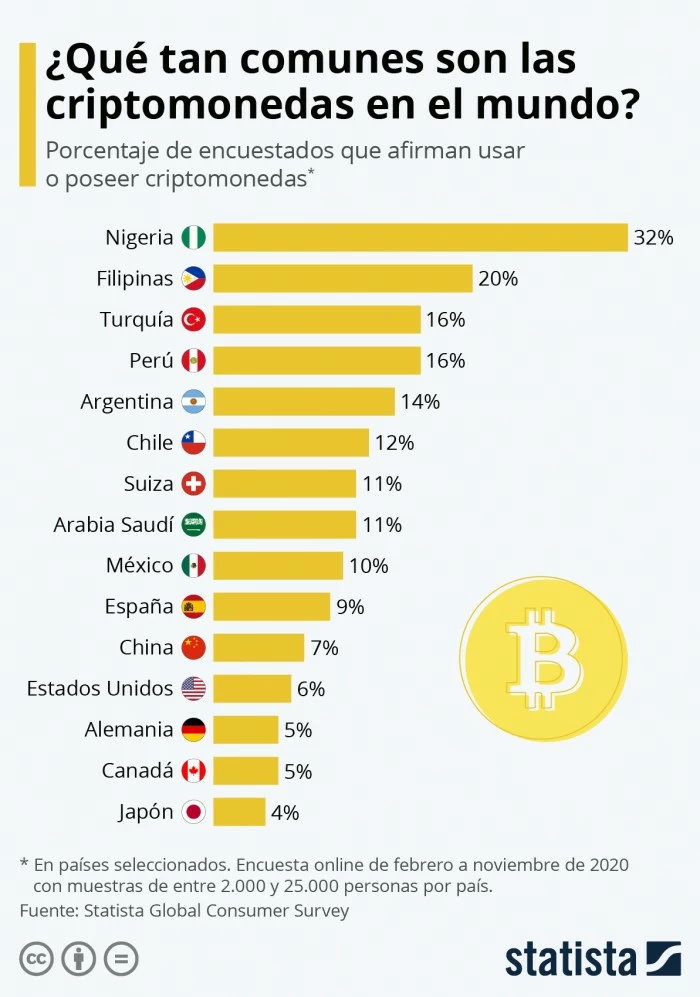

Al tratarse de activos descentralizados y fuera del alcance de los gobiernos, y permitir dolarizarse sin las restricciones del mercado de cambio, los argentinos adoptaron masivamente Bitcoin y otras divisas digitales.

Se estima que hay unas 2 millones de cuentas en el país para operar con estos instrumentos. Pero pocos de estos usuarios conocen que las criptomonedas ya estan gravadas por la AFIP, que no requiere de ninguna legislación adicional para exigir su tributación.

«Como sucede en varias otras jurisdicciones, también en nuestro país existe alguna idea romántica acerca de que la cripto ‘no tributa en ningún lado’, ya que ‘está en el éter’, ironiza Valeria D’Alessandro, de D’AlessandroTax.

Pero recuerda que en materia de Impuesto a las Ganancias, hay regulaciones que apuntan a empresa y a personas «habitualistas» respecto de los resultados por la comercialización de «monedas digitales».

«Si, por el contrario, quien obtiene una ganancia como resultado de la compraventa de estas divisas es un individuo que no comercia habitualmente con estos activos, esa renta debería quedar al margen del Impuesto a las Ganancias en Argentina», precisa la tributarista.

Sin embargo, Gabriel Hermida, de Auren, indica que en estas transacciones es difícil determinar objetivamente si se está desarrollando una actividad habitual o sólo son unas pocas operaciones aisladas, porque la legislación actual no lo establece claramente.

«Si bien en muchos casos el destino final de la operación es, en principio, hacerse de dólares, no debe perderse de vista que la operación genera un resultado sujeto a Ganancias, que puede llegar a encarecer el acceso a la divisa por esta vía», advierten Iraola y Benayas.

Por lo tanto, están gravados los resultados de la compraventa de monedas digitales como renta de fuente argentina cuando su emisor se encuentre domiciliado, constituido o radicado en el territorio nacional. Caso contrario, se considerarán como de fuente extranjera.

Como surge de la propia naturaleza de las divisas virtuales, definir la fuente no es tarea sencilla, ya que, a diferencia de las monedas fiduciarias, acciones, títulos y otros instrumentos convencionales no existe un emisor definido ni un respaldo en bancos centrales.

Siendo que el mayor problema es la falta de una definición clara sobre la fuente aplicable a las operaciones con monedas digitales, se presentan dos posibilidades igualmente válidas en torno a su gravabilidad:

- Régimen General-escala

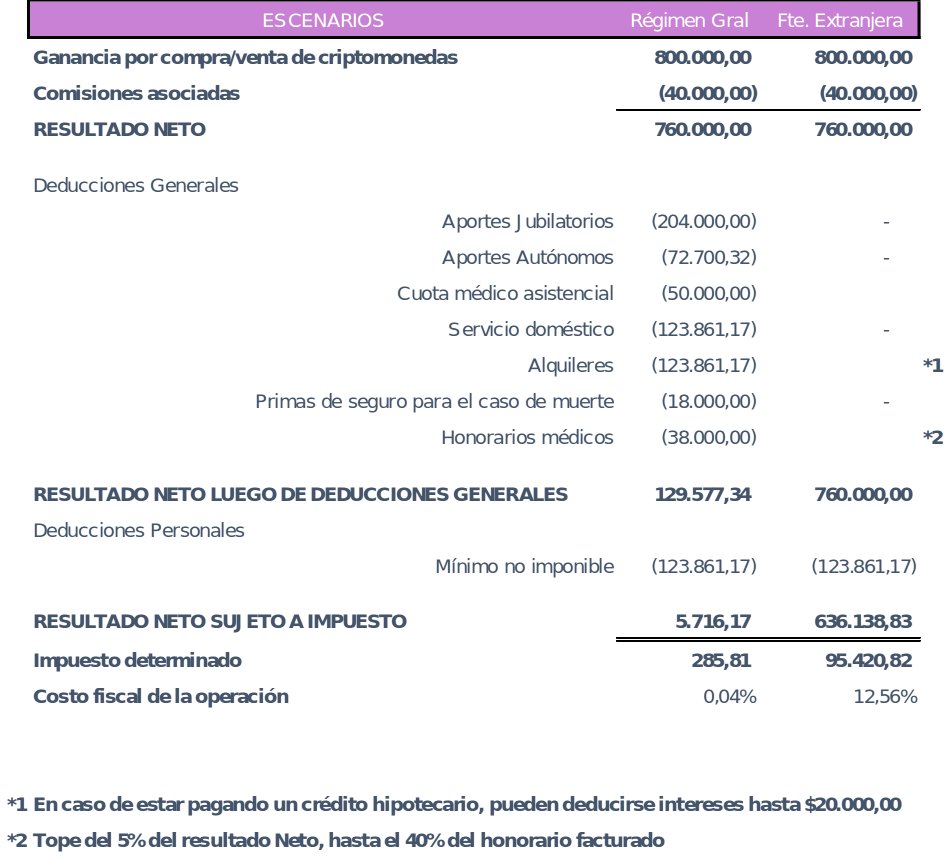

Siendo que para 2020 el impuesto cedular ha sido derogado, considerar que los resultados de compraventa de monedas digitales son de fuente argentina deriva necesariamente en que son una ganancia de Segunda Categoría, sujetas al gravamen progresivo (escala hasta el 35%).

Lo positivo de este escenario es que habilita el cómputo de deducciones generales para reducir el impacto fiscal, es decir, la tasa efectiva puede ser menor al 35% de acuerdo a los gastos generales admitidos.

«Es importante mencionar que la potencial falta de liquidez y los costos transaccionales de los exchanges (casas de cambio digitales) pueden influir en el costo de adquisición y liquidación de estos activos», afirma a iProUP Leonel Zanotto, asociado, de SMS-San Martin Suárez y Asociados.

Así, la conversión de pesos a dólares a través de divisas virtuales podría generar pérdidas en pesos al final de la operación. «Pero, en materia tributaria, se consideran ‘quebrantos específicos’: son de deducibilidad restringida y solo pueden compensarse en Ganancias contra rentas generadas por el mismo tipo de operación», alerta Zanotto.

- Fuente extranjera: 15%

La otra posibilidad es considerar a los resultados como fuente extranjera, con lo cual estarían gravados a la alícuota del 15%, sin posibilidad de deducciones adicionales. A modo de ejemplo, Iraola y Benayas graficaron qué pasaría ante una misma ganancia en las dos alternativas:

«La estrategia del impacto financiero e impositivo, como siempre, van de la mano y en Argentina, tiene un futuro con niebla y terreno pantanoso, a la vista», subrayan Iraola y Benayas.

Por otra parte, D’Alessandro recuerda que la AFIP estableció un régimen de información aplicable a los «sujetos que administran, gestionan, controlan o procesan movimientos» de divisas virtuales de manera online para usuarios que vivan en el país o el exterior.

Los exchanges deben informar al ente recaudador la nómina de cuentas con las que identifican a cada uno de los clientes; altas, bajas y modificaciones que se produzcan; montos totales de los ingresos, egresos y saldo final mensual de las cuentas; etcétera.

Bienes Personales

Otro gran tema es el del impacto del Impuesto a los Bienes Personales en la tenencia de divisas virtuales al 31 de diciembre de cada año.

«Aquí también existen interpretaciones en varios sentidos: desde la gravabilidad indiscutida hasta la exención por tratarse de ‘bienes inmateriales'», advierte D’Alessandro.

A todo evento y si la tenencia se considerase sujeta a impuesto, también cabría preguntarse a qué alícuota lo sería:

¿Se trata de un bien «situado» en el país y por ende sujeto al tope de 1,25%?

¿Debe considerarse en cambio radicado en el exterior alcanzado por la alícuota del 2,25%?

Según Zanotto, es difícil definirlo ya que «existen varios interrogantes que no tienen una definición ni interpretación», cómo dónde están ubicadas las monedas y a qué valor deben considerarse ya que no existe una cotización oficial.

IVA y otros impuestos

«Más allá de la gravabilidad de las comisiones por parte de los exchanges que comercializan estos activos, las operaciones debieran considerarse fuera del IVA por su carácter de ‘bienes inmateriales’. Es decir, por no resultar calificables como ‘cosa mueble’ que se vende ni como ‘servicio’ que se presta», opina D’Alessandro.

El IVA no especifica el tratamiento a aplicar al trading de monedas digitales, por lo que Hermida también considera que no se configura el elemento objetivo: no es venta de cosa mueble, obra, locación, prestación de servicio ni hay sujeto pasivo del tributo.

Para el impuesto a los débitos y créditos bancarios, las transferencias de estos activos no son movimientos de fondos. «No se estaría frente al tributo ni estaría alcanzado como un sistema de pagos organizado, ya que no es una operación efectuada a través de bancos», añade Hermida.

Respecto de Ingresos Brutos, el experto resalta que «los elementos centrales del gravamen son: habitualidad, onerosidad y el elemento espacial, es d decir, jurisdicción donde se realiza la actividad».

En consecuencia, sería fácil determinar cuándo se está frente a una actividad onerosa en la compraventa de estos activos, aunque es más difícil determinar la habitualidad.

«Si no se encontrasen ubicadas en el territorio de una jurisdicción, no se estaría ante una actividad gravada por Ingresos Brutos. Pese a ello, existen provincias que no coinciden con esta opinión», indica Hermida.

Por último, si se analiza la situación de una empresa local que se dedica a la intermediación, como un exchange, se estaría frente a una actividad gravada por la comisión o cargo por servicio que cobre a sus clientes.

«Aún queda mucho camino por recorrer para lograr certezas y seguridad jurídica en cuanto a las consecuencias tributarias de la compraventa y tenencia de estos activos. Ese camino deberá ser aplanado prontamente para acompañar la creciente tendencia de este mercado, ya sea para la inversión o el novedoso contado con cripto», cierra D’Alessandro.